La Bourse de Paris devant Londres, historique - La plateforme FTX ou le krach des cryptos.

L'info éco + avec Didier Testot Fondateur de LA BOURSE ET LA VIE TV sur Sud Radio (20 novembre 2022)

Cette semaine, Didier TESTOT dans “l’Info éco +” sur Sud Radio :

La Bourse de Paris devance Londres, c’est historique, il faut maintenant concrétiser l’essai notamment du côté des PME.

Le Krach dans les cryptos avec la faillite de FTX bouleverse ce secteur qui a pris une place importante

Toutes les émissions “L’info éco +” déjà diffusées sont disponibles sur ce lien : https://www.labourseetlavie.com/category/economie-et-pedagogie/linfo-eco-presentee-par-didier-testot-sur-sud-radio

La Bourse de Paris devance la Bourse de Londres c’est historique.

Dans l’ambiance économique actuelle et le « tout va mal » on est foutu assez répandu, cette performance est à noter. Bien spur le Bexti a joué son rôle pour affaiblir la City de Londres et Amsterdam, Francfort ou Paris en ont profité. Mais voilà la capitalisation boursière de Paris a atteint fin novembre 2 823 milliards contre 2 821 milliards à Londres. Il va falloir maintenant confirmer cette place, et c’est là que le plus difficile commence. Car c’est aussi une bataille commerciale. Il faut attirer encore plus d’entreprises à venir en Bourse. Derrière il y a un enjeu économique majeur celui du financement de l’économie.

Il y aurait beaucoup à faire dans ce domaine là ?

Nombre de groupes français mondiaux n’auraient pas pu sans la Bourse aller aussi vite dans leurs développements. Pour vous donner un exemple d’une marque connue Ricard, le groupe Pernod Ricard notamment sous la houlette de feu Patrick Ricard que j’avais eu l’occasion de rencontrer, presque en toute discrétion, car c’est ainsi qu’il a su manœuvrer au cours des dernières années pour faire ce groupe un des leaders mondiaux des vins et spiritueux. Savez-vous par exemple que le groupe produit aussi du vin en Californie ? Aujourd’hui si la Bourse de Paris passe devant Londres c’est grâce à LVMH, première société cotée en Europe et dans le luxe toujours Hermes, ou Kering, et encore l’Oréal, des groupes familiaux qui ont su se servir de la Bourse pour avancer plus vite. Mais au-delà de ces grands groupes connus, c’est vers des PME qu’il faudrait enfin s’occuper. Celles de nos territoires. Le Breton Martin Bouygues, à qui je parlais de mon amour des PME, me disait « Vous savez Bouygues, cela a été une PME ».

Pourquoi est-ce important d’y porter attention ?

On le sait il n’y a pas d’industrie sans investisseurs. Et quand on parle de la compétition entre la France et l’Allemagne en Europe, c’est de cette bataille, là dont il faudrait parler matin midi et soir. Le CAC40, c’est bon les entreprises ont réussi leur parcours. Des PME qui deviennent des ETI (Entreprises de Tailles intermédiaires) là nous manquons encore de dynamisme. De rapports en rapport, aucun politique quelque que soit son étiquette depuis 40 ans n’a pris ce sujet comme priorité nationale. Pourtant qui dit industrie dit emploi qui dit PME dit territoires et c’est là l’emploi d’aujourd’hui et de demain. Et il faut aussi arrêter de ne voir la Bourse que comme spéculation, des actionnaires qui se gavent. J’ai pas le temps ici de vous parler de fiscalité, mais en France les actionnaires sont largement taxés. Pourtant l’épargne disponible est conséquente, l’orienter vers nos PME serait bon pour l’emploi. Plutôt que de laisser les Français se perdre dans l’univers des cryptos actifs en plein krach, aider nos PME à se financer reste vital. Nous avons déjà perdu notre souveraineté avec le CAC40 largement détenu comme me le rappelait Didier Pineau Valencienne, grand capitaine d’industrie, par les fonds de pensions étrangers, notamment américains. Moi je préfèrerai des millions d’actionnaires individuels français à un seul fond de pension US !

Vous parliez de krach dans les cryptos-actifs

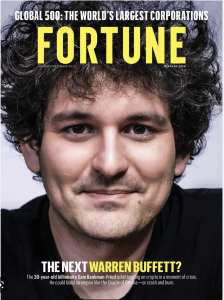

Cet univers censé devenir un marché alternatif à la finance classique a du plomb dans l’aile. C’est une histoire assez classique avec la spectaculaire faillite de la plateforme de cryptomonnaies, FTX dont le fondateur , le jeune Sam Bankman-Fried a fait L’une des 5 grandes plateformes boursières de la crypto monnaie. Et elle a annoncé le 12 novembre qu’elle était en faillite. Sa valeur était de plus de 30 milliards dollars, donc en quelques heures, 30 milliards de dollars, vous êtes un génie de la finance, et puis un zéro, voir un escroc. Certains ont signalé que son jet allait au Bahamas. Et pour couronner le tout, Alameda, sa société d’investissement de Sam Bankman-Fried, se retrouve sous le feu des projecteurs Le monde découvre Caroline Ellison, la CEO d’Alamena et des vidéos refont surface. Son détachement vis-à-vis de la gestion du risque ne rassure pas. Caroline n’est juste que l’ancienne petite amie de SBF, qui dans un tweet avoue carburer aux amphétamines…Et le Pdg lui alors qu’il risque la prison a tweeté, normalement les avocats vous diraient d’être silencieux, non lui a dit « qu’il avait fait la couverture de tous les magazines et que FTX était le chouchou de la Silicon Valley. Nous sommes devenus trop confiants et négligents ». « Environ 25 % des actifs des clients étaient retirés chaque jour, soit 4 milliards de dollars. Il s’est avéré que j’avais tort : l’effet de levier n’était pas de ~5 milliards, mais de ~13 milliards. Un effet de levier de 13 milliards de dollars, une ruée totale sur la banque, un effondrement total de la valeur des actifs, tout cela en même temps. »

Une histoire comme seule Wall Street sait en faire ?

Je crois que nous tenons une bonne série pour Netflix « le Loup des Cryptos » Le jeune milliardaire avait créé la plateforme FTX dans le paradis fiscal caribéen d’Antigua-et-Barbuda en avril 2019. Trois ans plus tard, FTX pèsera donc + de 30 milliards de dollars et 1 million d’utilisateurs. Et la célébrité forcément avec de la philanthropie de sa part et des millions dans la publicité, notamment lors du Super Bowl, et aussi des fonds pour le parti démocrate. Beaucoup de plateformes ont financé des politiques pour empêcher la régulation de ce secteur au cours des dernières années. Je crois que le mieux est de relire ce que disait la plus grande firme de Capital Investissement Sequoïa sur FTX et son fondateur, restez assis ! « Après mon entretien avec SBF, j’étais convaincu : je parlais à un futur trillionnaire. Le charme qu’il a exercé sur les dirigeants de Sequoia – qui sont tombés amoureux de lui après un Zoom – a eu le même effet sur moi. […] Je ne sais pas comment je le sais, mais je le sais. SBF est un gagnant. […]. J’ai ressenti autre chose : quelque chose dans mon cœur, pas seulement dans mes tripes. Après m’être assis à trois mètres de lui pendant la majeure partie de la semaine, l’avoir étudié dans l’arène humaine d’une startup et avoir discuté entre deux siestes, je n’ai pas pu m’empêcher de penser que ce type est aussi désintéressé qu’il le prétend. »

Sam Bankman-Fried couverture Fortune 2022

Didier, peut-on déjà tirer des leçons de cette incroyable histoire ?

Pour ceux qui nous écoutent et qui en Bourse ont pu faire des erreurs de placements, cela arrive donc aux « meilleurs », mais les conséquences sont plus ou moins grave. Un rappel pour les particuliers, ne mettez que de l’épargne dont vous n’avez pas besoin pour vivre ! Concernant cet univers des cryptos-actifs qui s’est considérablement développé surtout par ce que les banques centrales ont émis tant de monnaie que la confiance s’est érodée. Pas facile de dire aujourd’hui toutes les conséquences de cette chute, car de nombreux fonds sont concernés, même les plus sérieux CF l’investisseur public de Singapour, Temasek International qui a investi entre 200 et 300 millions de dollars dans FTX avant son implosion et se prépare à annuler la totalité du pari. mais dans un monde opaque, ceux qui nous disaient depuis plusieurs années que l’alternative à la Bourse était bien là, se sont lourdement trompés. Jean-Marie, nous n’en sommes qu’au début d’un tsunami financier dans ce secteur, clairement. Alors les plus optimistes diront que tout marché doit avoir ses crises, et que c’est même un signe de maturité. Nous n’en sommes qu’au début des découvertes. Il en sortira soit un univers plus transparent, soit de prochaines faillites retentissantes éjecteront une partie des particuliers qui ont cru à un nouvel eldorado. « C’est l’ancien liquidateur d’ENRON qui s’occupe actuellement du dossier des Cryptos » Restera toujours la technologie, l’innovation financière oui mais elle doit s’accompagner de protections des non-professionnels, de transparence, c’est la clé de sa durabilité. Le Bitcoin le plus célèbre crypto-actif était il y a un an à 64400 dollars, il est cette semaine autour de 16700 dollars, -74% pour un nouvel actif, certains ont osé dire « qu’il remplaçait l’or » avec -74% ce mythe est tombé cette année !